Dentro de las diversas medidas que propone la reforma fiscal, quizás una de las que más importancia tiene para la gran mayoría del tejido empresarial de nuestro país, dejando al margen la aparente no deducibilidad de determinados deterioros (Ver el anterior post al respecto) y los cambios de los tipos impositivos, es el cambio que nuestro legislador establece en las tablas de amortización.

Como la mayoría de profesionales del derecho tributario sabemos, en la nueva Ley del IS, se simplifican las tablas de amortización, al margen, que en función de las necesidades de las empresas, la normativa fiscal establece diversos métodos de amortización (artículo 12 LIS).

- Coeficiente de amortización lineal establecidos en la Tabla de Amortizaciones Oficial (TAO).

- Porcentaje constante sobre el valor pendiente de amortización (amortización decreciente).

- Método de los números dígitos (amortización creciente o decreciente).

- Plan especial de amortización, aprobado por la Administración Tributaria a solitud del contribuyente.

- Justificación de su importe por el contribuyente. (Carga de la prueba del contribuyente)

Veamos como función las nuevas tablas de amortización, con un ejemplo práctico, si adquiero el 1/01/2015 una maquinaria por valor de 50.000 euros, el gasto fiscal máximo que me voy a poder a deducir en el ejercicio por la llamada depreciación efectiva de los bienes por el uso, disfrute obsolescencia (amortización) es el siguiente:

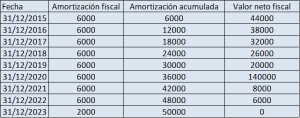

Si amortizamos por el método lineal, el porcentaje máximo es el 12% y los años máximos de amortización son 18, de tal manera que a 31/21/2015 podemos llegar amortizar fiscalmente de la siguiente manera:

Si quiero amortizar dentro del coeficiente máximo (12%).

Si por el contrario,quiero amortizar en función del número máximo de años.

En definitiva, si me acojo a este método de amortización lineal, en este caso no voy a poder amortizar por encima del 12% por año, ni por un periodo de años superior a 18 años.

Si elegimos el método de porcentaje constante para amortizar nuestra maquinaria (teniendo en cuenta que los edificios, mobiliario y enseres no podrán acogerse a la amortización mediante porcentaje constante), en las tablas de amortización oficialmente aprobadas se establece un coeficiente máximo del 12% anual y un período máximo de 18 años. Si el período de amortización es de 18 años, el coeficiente de ponderación es de 2′ 5, así el coeficiente de amortización será del 7,20%, pero el límite mínimo que establece este método es del 11%, por lo que aplicaremos este límite.

Las compañías podrán adoptar desde el punto de vista contable y económico el método de amortización que mejor represente la depreciación efectiva de sus activos, pero inevitablemente deberá contrastar la amortización contablemente dotada con la fiscalmente admitida, cuantificando las diferencias ,mediante los llamados ajustes extracontables (Las tablas contables a veces establecen coeficientes de amortización distinta), para los profanos en cierre contables y fiscales se pueden dar varios supuestos:

Si la amortización contable es mayor que la fiscal. El exceso contable no será deducible en ese ejercicio económico. Lo será cuando habiendo finalizado la amortización contable, todavía quede una parte de valor del bien por amortizar.

Si la amortización contable es inferior a la fiscal sólo será deducible el importe que se haya contabilizado. El resto será deducible en los ejercicios en los que se vaya contabilizando, salvo en los supuestos objeto de libertad de amortización y amortización acelerada, en estos casos amortizaremos fiscal más en el ejercicio en curso, para revertir el exceso en los siguientes ejercicios fiscales., en concreto podrán amortizarse libremente, desde el punto de vista fiscal con la nueva LIS, los siguientes elementos:

a) Los elementos del inmovilizado material, intangible e inversiones inmobiliarias de las sociedades anónimas laborales y de las sociedades limitadas laborales afectos a la realización de sus actividades, adquiridos durante los cinco primeros años a partir de la fecha de su calificación como tales.

b) Los elementos del inmovilizado material e intangible, excluidos los edificios, afectos a las actividades de investigación y desarrollo. Los edificios podrán amortizarse de forma lineal durante un período de 10 años, en la parte que se hallen afectos a las actividades de investigación y desarrollo.

c) Los gastos de investigación y desarrollo activados como inmovilizado intangible, excluidas las amortizaciones de los elementos que disfruten de libertad de amortización

d) Los elementos del inmovilizado material o intangible de las entidades que tengan la calificación de explotaciones asociativas prioritarias de acuerdo con lo dispuesto en la Ley 19/1995, de 4 de julio, de modernización de las explotaciones agrarias, adquiridos durante los cinco primeros años a partir de la fecha de su reconocimiento como explotación prioritaria.

e) Los elementos del inmovilizado material nuevos, cuyo valor unitario no exceda de 300 euros, hasta el límite de 25.000 euros referido al período impositivo. Si el período impositivo tuviera una duración inferior a un año, el límite señalado será el resultado de multiplicar 25.000 euros por la proporción existente entre la duración del período impositivo respecto del año

El problema que se nos plantea con la nueva LIS es el siguiente:

¿Qué ocurre con elementos adquiridos con anterioridad a la entrada en vigor de la ley y cuya vida útil no se ha agotado, es decir podemos continuar amortizándolos?.

Para dar respuesta a esta pregunta, se regula en la nueva LIS un régimen transitorio sobre la forma de amortizar los elementos patrimoniales que se estuviesen amortizando en períodos impositivos iniciados antes del 1/01/2015, y su adaptación a los criterios establecidos en la nueva normativa.

En función del método elegido por el contribuyente se van a poder plantear diversas situaciones.

Método de amortización lineal (Según tablas)

1 Que la nueva tabla de amortización fiscal no haya modificado el coeficiente máximo, ni el periodo máximo, En esto caso, se puede seguir amortizando en las mismas condiciones. (La maquinaria destinada a instalaciones de descarga, con las anteriores tablas se amortizaba a un máximo del 12 %, se mantiene con la nueva ley).

2 Que la nueva LIS, incremente del coeficiente lineal máximo (la maquinaria de instalaciones de envasado se amortizaba al 10% con la nueva ley al 12%), ante esta situación, tenemos dos opciones:

Mantener el coeficiente máximo anterior, si este se encuentra dentro del nuevo intervalo de amortización (12% o 18 años en el caso de la maquinaria), seguiríamos amortizando aplicando el coeficiente máximo de la tabla de amortización anterior.

Adoptar el nuevo coeficiente máximo, acortando el período de amortización, para lo que actuaremos realizando las siguientes operaciones:

Recalcularemos la nueva vida útil de acuerdo a la nueva tabla de amortización (100/nuevo Máximo).

Determinaremos los períodos que restan de amortización a 1/01/2015.

Calcularemos el valor neto fiscal del elemento a 1/01/2015.

Amortizaremos el valor neto fiscal en los períodos que resten de vida útil, de forma lineal.

3.Que la nueva LIS , disminuye el coeficiente lineal máximo , ante esta disyuntiva, tenemos dos posibilidades:

Mantener el coeficiente máximo anterior, exigirá probar que la amortización es efectiva ya que el nuevo coeficiente máximo es inferior al anterior. Estaremos aplicando un coeficiente máximo superior al admitido por a LIS a partir del 1/01/2015. Esta situación, supone que la carga de la prueba es cargo del contribuyente, con las consecuencias que ello conlleva.

Adoptar el nuevo coeficiente máximo inferior, amortizaré fiscalmente menos cada año, alargando la vida útil del bien, para ello es necesario realizar las siguientes operaciones:

-Recalcularemos la nueva vida útil de acuerdo a la nueva tabla de amortización (100/nuevo Máximo).

-Determinaremos los períodos que restan de amortización a 1/01/2015.

-Calcularemos el valor neto fiscal del elemento a 1/01/2015.

-Amortizaremos el valor neto fiscal en los períodos que resten de vida útil, de forma lineal.

Veamos estas cuestiones a través de un ejemplo práctico, así por ejemplo, si una empresa adquirió una maquinaria de envasado el 1/01/2013, por valor de 20.000, el coeficiente de amortización fiscal máximo era 10 %, En las nuevas tablas de amortización aplicables a partir de 1/01/2015, el nuevo coeficiente máximo es del 12%. ¿Cómo vamos a poder a amortizar este elemento en 2015?.

1.La compañía puede seguir aplicando el coeficiente del 10%, ya que este, está comprendido dentro de los nuevos coeficientes de amortización aplicables. (El máximo es 12% para este tipo de elemento).

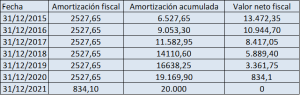

2 .Podrá adoptar el nuevo Coeficiente Máximo de amortización lineal. Para lo cual tendremos que hacer las siguientes operaciones:

(1º) Calcular la nueva vida útil 100/12% = 8,33 años.

(2º) Determinar el período que resta de amortización, en función de la nueva vida útil. 8,33 – 2(2013,2014) = 6,33 años.

(3º) Calcular el valor neto fiscal del elemento a 1/01/2015.

El valor neto fiscal 16.000 euros. Una vez calculado este, amortizaremos el valor neto fiscal en los años que quedan pendientes de vida útil, de forma lineal.

16000/6,33=2.527,65

Si se dota y se contabiliza en cada período impositivo la amortización fiscal correspondiente, la misma será gasto fiscal efectivo.

Si por el contrario, una empresa está amortizando una maquinaria destinada a trituracion y molienda que adquirió el 1/01/2013 por importe de 20.000€, amortizando por el método lineal, aplicando un coeficiente máximo del 15%. En las nuevas tablas de amortización aplicables a partir de 1/01/2015, el nuevo coeficiente máximo es del 12%. ¿Cómo aplicará la amortización de este elemento en 2015?.

1.la empresa puede decidir que mantiene la aplicación del coeficiente máximo lineal anterior del 15%, este , estará fuera del intervalo de amortización que recoge las nuevas tablas de amortización, por lo que se deberá probar el exceso de amortización del 3%; si no es capaz de poder probarlo, este exceso de amortización no será fiscalmente deducible.

2.Si decide adoptar el nuevo coeficiente máximo. En este caso, tendremos que hacer las siguientes operaciones:

(1º) Calcular la nueva vida útil 100/12% = 8,33 años.

(2º) Determinar el período que resta de amortización, en función de la nueva vida útil. 8,33 – 2(2013,2014) = 6,33 años.

(3º) Calcular el valor neto fiscal del elemento a 1/01/2015.

El valor neto fiscal es de 14.000 euros. Una vez calculado este, amortizaremos el valor neto fiscal en los años que quedan pendientes de vida útil, de forma lineal.

14.000/6,33=2.211,70 euros

Cambios en otros métodos de amortización

Si por el contario, amortizamos según otros métodos de amortización, se nos pueden plantear dos situaciones:

1.Continuar aplicando el método aplicado con anterioridad, siempre que sea admitido fiscalmente, hasta la finalización de la amortización del elemento. Esta opción no tiene ninguna consecuencia fiscal si el nuevo coeficiente máximo establecido es mayor o igual que el anterior. Sin embargo, si el nuevo coeficiente máximo establecido es menor que el anterior, debería y justificarse el posible exceso de amortización contabilizado.

2.Podemos optar por aplicar el método de amortización lineal en el período que reste hasta finalizar su nueva vida útil resultante de la nueva tabla de amortización. Para ello realizaremos las siguientes operaciones:

1 .Recalcularemos la nueva vida útil de acuerdo a la nueva tabla de amortización (100/nuevo Máximo).

2.Determinaremos los períodos que restan de amortización a 1/01/2015

3.Calcularemos el valor neto fiscal del elemento a 1/01/2015.

4.Amortizaremos el valor neto fiscal en los períodos que resten de vida útil, de forma lineal

Las nuevas tablas se recogen en el artículo 12 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, en el siguiente enlace

http://www.boe.es/boe/dias/2014/11/28/pdfs/BOE-A-2014-12328.pdf

Las anteriores tablas se pueden ver en el siguiente enlace:

http://www.boe.es/buscar/act.php?id=BOE-A-2004-14600&p=20131206&tn=1#a4

Hola un inciso, en la tabla amortiz por porcentaje constante, el mínimo 11% que aplicas, no lo veo correcto.

maquinaria 12% coef max., el coef min. es 100/18 años= 5,55% y luego x 2,5 ponderación…son 13,88%. supera el mínimo.

agradecería me contestes por email, si voy correcto yo o realmente es como dices tu.

gracias de antemano.